Lorsque vous contractez un prêt immobilier, il est essentiel de choisir la meilleure assurance emprunteur pour protéger votre investissement et répondre à vos besoins spécifiques. Toutefois, il n’est pas toujours évident de trouver l’offre la plus adaptée à votre situation parmi les nombreuses propositions des banques et assureurs. Dans cet article, nous vous guidons pas à pas pour vous aider à faire le meilleur choix possible en matière d’assurance emprunteur pour un prêt immobilier.

Contents

- 1 Comprendre les garanties d’une assurance emprunteur immobilier

- 2 Comparer les offres d’assurance emprunteur immobilier

- 3 La délégation d’assurance emprunteur immobilier

- 4 Le rôle des courtiers en assurance emprunteur immobilier

- 5 Les critères pour choisir la meilleure assurance emprunteur

- 6 Utiliser un comparateur d’assurances emprunteur en ligne

- 7 Conclusion

- 8 FAQ

- 8.1 Quelles sont les clauses à prendre en compte lors de la souscription d’une assurance prêt immobilier ?

- 8.2 Quel est le coût d’une assurance pour un prêt immobilier ?

- 8.3 Existe-t-il des assurances prêts moins chères ?

- 8.4 Quels sont les avantages d’une assurance prêt immobilier ?

- 8.5 Comment choisir la meilleure assurance pour un prêt immobilier ?

Comprendre les garanties d’une assurance emprunteur immobilier

L’assurance emprunteur est destinée à couvrir les risques liés à l’incapacité de l’emprunteur à rembourser son crédit immobilier en cas de décès, d’incapacité de travail, d’invalidité ou de perte d’emploi. Avant de choisir votre assurance, il est important de connaître les garanties proposées par les différents contrats.

La garantie décès

La garantie décès est la garantie de base de toute assurance emprunteur. En cas de décès de l’emprunteur, elle permet à l’assureur de rembourser le capital restant dû à la banque. Ainsi, les héritiers de l’emprunteur ne seront pas tenus de rembourser le crédit immobilier.

La garantie incapacité temporaire de travail (ITT)

L’incapacité temporaire de travail (ITT) survient en cas d’accident ou de maladie rendant l’emprunteur temporairement inapte à exercer son activité professionnelle. La garantie ITT permet, dans ce cas, de prendre en charge une partie ou la totalité des échéances du prêt immobilier pendant la durée de l’incapacité.

La garantie invalidité permanente (IPT ou IPP)

La garantie d’invalidité permanente est scindée en deux catégories : l’IPT (invalidité permanente totale) et l’IPP (invalidité permanente partielle). Cette garantie intervient lorsque l’emprunteur présente un taux d’invalidité égal ou supérieur à un certain seuil, généralement fixé à 33 %. La prise en charge varie en fonction du taux d’invalidité et du contrat d’assurance.

La garantie perte d’emploi

Enfin, la garantie perte d’emploi permet de couvrir une partie des échéances du prêt en cas de licenciement de l’emprunteur. Elle est généralement optionnelle et soumise à certaines conditions.

Comparer les offres d’assurance emprunteur immobilier

Il est important de comparer les offres d’assurance emprunteur immobilier afin de choisir la meilleure. Voici les principaux critères à prendre en compte lors de votre comparaison.

Les garanties proposées

Il est essentiel de vérifier les garanties incluses dans chaque contrat d’assurance emprunteur. En effet, certaines offres peuvent ne pas inclure des garanties pourtant essentielles pour vous et votre situation. Veillez à ce que le contrat que vous choisirez couvre bien les risques liés à votre profil (âge, profession, état de santé…).

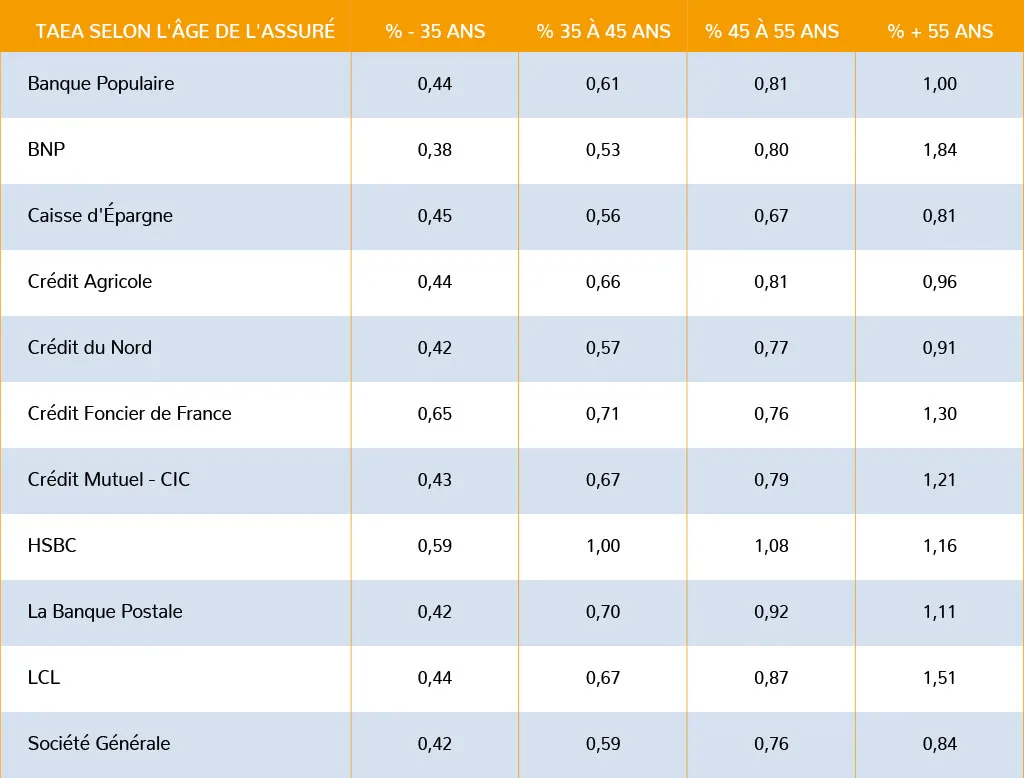

Le taux d’assurance

Le taux d’assurance correspond au pourcentage du capital emprunté qui sera prélevé par l’assureur pour couvrir les risques. Il est exprimé en pourcentage et varie en fonction des garanties souscrites et du profil de l’emprunteur. Plus le taux d’assurance est faible, moins le coût de votre assurance emprunteur sera élevé.

Les franchises et les délais de carence

La franchise est la période pendant laquelle l’assureur ne prendra pas en charge les mensualités du prêt immobilier en cas de sinistre. Le délai de carence est la période entre la date de souscription du contrat et la prise d’effet des garanties. Plus ces périodes sont courtes, plus votre contrat d’assurance emprunteur est avantageux.

Les exclusions de garanties

Il est important de vérifier les exclusions de garanties de chaque contrat d’assurance emprunteur. Certaines activités professionnelles ou sportives à risque, ainsi que certaines pathologies ou affections, peuvent être exclues de la couverture. Assurez-vous que le contrat que vous choisirez ne comporte pas d’exclusions susceptibles de vous concerner.

La délégation d’assurance emprunteur immobilier

Depuis la mise en place de la loi Lagarde en 2010, les emprunteurs ont la possibilité de souscrire une assurance emprunteur auprès d’un assureur externe à la banque, dans le cadre d’une délégation d’assurance. Cette option peut vous permettre de bénéficier de conditions plus avantageuses que celles proposées par votre banque.

Les avantages de la délégation d’assurance

La délégation d’assurance offre plusieurs avantages :

- La possibilité de choisir un contrat d’assurance emprunteur personnalisé, adapté à votre profil et à vos besoins.

- Des économies potentielles sur le coût total de votre assurance emprunteur.

- La possibilité de changer d’assurance en cours de prêt grâce à la loi Hamon (au bout d’un an) ou à l’amendement Bourquin (chaque année à la date anniversaire du contrat).

Les conditions pour bénéficier de la délégation d’assurance

Pour bénéficier de la délégation d’assurance, vous devez présenter un contrat offrant des garanties au moins équivalentes à celles proposées par l’assurance de la banque (garantie minimale exigée par la banque). La banque ne peut refuser votre délégation d’assurance sans justifier sa décision.

Le rôle des courtiers en assurance emprunteur immobilier

Si vous souhaitez gagner du temps et obtenir les meilleures conditions pour votre assurance emprunteur immobilier, vous pouvez faire appel à un courtier en assurance. Ce professionnel indépendant vous accompagnera dans votre recherche et vous proposera des offres d’assurance adaptées à votre situation.

Les services proposés par les courtiers en assurance emprunteur

Les courtiers en assurance emprunteur proposent plusieurs services :

- La recherche et la comparaison des offres d’assurance emprunteur immobilier.

- La négociation des conditions de votre contrat auprès des assureurs.

- La gestion des formalités administratives et la souscription de votre contrat d’assurance emprunteur.

- Le suivi et l’accompagnement tout au long de la durée de votre prêt immobilier.

Les avantages de faire appel à un courtier en assurance emprunteur

Faire appel à un courtier en assurance emprunteur présente plusieurs avantages :

- Vous bénéficiez de l’expertise d’un professionnel pour trouver l’assurance emprunteur la plus adaptée à votre profil et à vos besoins.

- Vous pouvez réaliser des économies en profitant des meilleures conditions négociées par le courtier auprès des assureurs.

- Vous gagnez du temps en confiant les démarches administratives et la recherche d’offres d’assurance emprunteur au courtier.

En conclusion, pour choisir la meilleure assurance pour un prêt immobilier, il est essentiel de comparer les offres en tenant compte des garanties proposées, du taux d’assurance, des franchises et des délais de carence, ainsi que des exclusions de garanties. La délégation d’assurance et le recours à un courtier en assurance emprunteur peuvent également vous aider à trouver l’offre la plus adaptée à votre situation.

Les critères pour choisir la meilleure assurance emprunteur

Afin de sélectionner la meilleure assurance emprunteur pour un prêt immobilier, il est nécessaire de prendre en compte différents critères. En effet, chaque contrat d’assurance peut présenter des avantages et des inconvénients selon votre profil et vos besoins spécifiques. Voici les principaux éléments à considérer lors de votre choix.

Les conditions d’adhésion

Chaque assureur peut définir des conditions d’adhésion spécifiques pour souscrire à une assurance emprunteur. Il est donc important de vérifier si vous remplissez ces conditions, qui peuvent concerner l’âge, la situation professionnelle, les antécédents médicaux ou encore l’historique de crédit. Selon ces critères, certaines offres pourront être plus ou moins accessibles ou avantageuses pour vous.

Le coût total de l’assurance

Le coût total de l’assurance est un élément essentiel à prendre en compte lors de votre choix. Pour le déterminer, il convient d’additionner le coût des garanties, les frais de dossier, les éventuels frais de gestion et les coûts liés aux options souscrites. Il est recommandé de comparer les offres en se basant sur le coût total et non seulement sur le taux d’assurance, afin d’avoir une vision globale du budget nécessaire pour votre assurance emprunteur.

La qualité du service client

La qualité du service client est également un critère important, car elle peut grandement influencer votre satisfaction et votre expérience en tant qu’assuré. Assurez-vous que l’assureur est réactif, disponible et à l’écoute de vos besoins. N’hésitez pas à consulter les avis d’autres clients pour vous faire une idée de la qualité du service proposé.

La modularité du contrat

Enfin, la modularité du contrat est un critère à ne pas négliger. Un contrat d’assurance emprunteur flexible vous permettra d’adapter vos garanties et vos options en fonction de l’évolution de votre situation personnelle et professionnelle. Par exemple, vous pourriez avoir besoin d’augmenter vos garanties si vous changez de métier ou si votre état de santé se dégrade.

Utiliser un comparateur d’assurances emprunteur en ligne

Les comparateurs d’assurances emprunteur en ligne sont des outils pratiques et efficaces pour vous aider à trouver la meilleure assurance pour votre prêt immobilier. Voici leurs principaux avantages et fonctionnalités.

Les avantages des comparateurs d’assurances emprunteur en ligne

Les comparateurs d’assurances emprunteur en ligne présentent plusieurs avantages :

- Ils vous permettent d’accéder rapidement et facilement à une liste d’offres d’assurance emprunteur correspondant à votre profil et à vos besoins.

- Ils vous proposent des informations détaillées sur les garanties, les conditions d’adhésion, les coûts et les services proposés par chaque assureur.

- Ils vous offrent la possibilité de demander des devis personnalisés et gratuits pour les offres qui vous intéressent.

Les fonctionnalités des comparateurs d’assurances emprunteur en ligne

Les comparateurs d’assurances emprunteur en ligne proposent généralement les fonctionnalités suivantes :

- Un formulaire pour renseigner vos informations personnelles, professionnelles et médicales, ainsi que les caractéristiques de votre prêt immobilier.

- Un outil de recherche et de filtrage pour sélectionner les offres d’assurance emprunteur correspondant à vos critères.

- Un comparateur pour analyser et évaluer les offres en fonction des garanties, des coûts, des conditions d’adhésion et de la qualité du service client.

- Un simulateur pour estimer le coût total de votre assurance emprunteur en fonction des offres sélectionnées.

Conclusion

Pour choisir la meilleure assurance pour un prêt immobilier, il est essentiel de comparer les offres en tenant compte des garanties proposées, du taux d’assurance, des franchises et des délais de carence, ainsi que des exclusions de garanties. Les critères tels que les conditions d’adhésion, le coût total de l’assurance, la qualité du service client et la modularité du contrat sont également importants pour faire le meilleur choix. La délégation d’assurance, le recours à un courtier en assurance emprunteur et l’utilisation d’un comparateur d’assurances emprunteur en ligne peuvent vous aider à trouver l’offre la plus adaptée à votre situation.

FAQ

Quelles sont les clauses à prendre en compte lors de la souscription d’une assurance prêt immobilier ?

Lors de votre souscription, vous devez prendre en compte plusieurs clauses telles que : le montant et les conditions de capital à assurer, la durée du contrat, les garanties proposées, le prix et le type de cotisation (unique ou mensuelle), les exclusions et franchises ainsi que le montant et le délai des remboursements.

Quel est le coût d’une assurance pour un prêt immobilier ?

Le coût d’une assurance pour un prêt immobilier est variable selon plusieurs critères tels que votre âge, votre état de santé, votre profession et le montant du prêt. Il est donc difficile d’estimer le coût exact sans connaître ces informations.

Existe-t-il des assurances prêts moins chères ?

Oui, il existe des assurances prêts moins chères qui peuvent être adaptées à vos besoins et à votre budget. Vous pouvez comparer différentes assurances via des comparateurs en ligne pour trouver le meilleur contrat pour vous.

Quels sont les avantages d’une assurance prêt immobilier ?

Une assurance prêt immobilier permet de couvrir votre emprunt et vos mensualités en cas d’incapacité temporaire ou permanente de travail, d’invalidité ou décès. Elle peut donc vous protéger contre tout imprévu et vous permettre de garder votre logement en toute sécurité.

Comment choisir la meilleure assurance pour un prêt immobilier ?

Pour choisir la meilleure assurance pour un prêt immobilier, il est important de comparer différents contrats pour trouver celui qui correspond le mieux à vos besoins. Vous devrez également prendre en compte votre état de santé et votre budget afin de trouver une assurance convenant à vos conditions.