Lorsqu’il s’agit d’emprunter de l’argent pour financer un projet immobilier, une question revient souvent : quel est le taux moyen d’une assurance emprunteur ? Bien que cette question semble simple, la réponse peut varier en fonction de plusieurs facteurs. En effet, le taux d’assurance emprunteur dépend notamment de l’âge, de la situation professionnelle, des garanties offertes et du montant du prêt. Afin de vous éclairer, nous allons aborder différentes thématiques liées à cette assurance indispensable pour les emprunteurs. Vous découvrirez ainsi l’influence du coût, de l’âge, du contrat de groupe, des garanties ou encore du TAEA sur le taux moyen d’une assurance emprunteur.

Contents

- 1 Le coût de l’assurance emprunteur et son impact sur le taux moyen

- 2 L’âge de l’emprunteur et son influence sur le taux moyen

- 3 Le contrat de groupe et son impact sur le taux moyen

- 4 Les garanties offertes et leur influence sur le taux moyen

- 5 L’importance du TAEA dans le calcul du taux moyen

- 6 Les critères à prendre en compte pour optimiser le taux moyen de son assurance emprunteur

- 7 La délégation d’assurance et son impact sur le taux moyen

- 8 Les taux d’intérêt et leur impact sur le coût total de l’assurance emprunteur

- 9 Conclusion

- 10 FAQ

- 10.1 Quel est le taux moyen d’une assurance emprunteur ?

- 10.2 Quels sont les critères qui influencent le taux ?

- 10.3 Quelles sont les différentes catégories d’assurance emprunteur ?

- 10.4 Comment obtenir le meilleur taux pour mon assurance emprunteur ?

- 10.5 Y a-t-il des frais supplémentaires liés à l’assurance emprunteur ?

Le coût de l’assurance emprunteur et son impact sur le taux moyen

Le coût de l’assurance emprunteur est un aspect important à prendre en compte lors de la souscription d’un prêt immobilier. Il est généralement exprimé en pourcentage du montant du crédit et impacte directement le taux moyen de cette assurance.

En moyenne, le taux d’une assurance emprunteur se situe entre 0,3% et 0,6% du montant du prêt. Cette fourchette peut varier en fonction des garanties souscrites et du profil de l’emprunteur. Ainsi, une personne présentant un risque plus élevé, comme un fumeur ou une personne travaillant dans un secteur à risque, pourra se voir appliquer un taux d’assurance emprunteur plus élevé. De même, le coût de l’assurance emprunteur peut être influencé par le montant du capital emprunté et la durée du prêt.

L’âge de l’emprunteur et son influence sur le taux moyen

L’âge de l’emprunteur est un facteur déterminant dans le calcul du taux moyen d’une assurance emprunteur. En effet, plus un emprunteur est âgé, plus le risque de décès ou d’invalidité augmente. Par conséquent, les compagnies d’assurance appliquent un taux plus élevé pour les personnes âgées.

Ainsi, le taux moyen d’une assurance emprunteur varie en fonction de l’âge de l’emprunteur. Par exemple, un emprunteur de 30 ans pourra obtenir un taux moyen d’assurance autour de 0,3%, tandis qu’un emprunteur de 50 ans devra s’attendre à un taux moyen d’environ 0,6% ou plus. Il est donc essentiel de bien comparer les offres d’assurance emprunteur en fonction de son âge pour déterminer celle qui offre le meilleur rapport qualité-prix.

Le contrat de groupe et son impact sur le taux moyen

Le contrat de groupe est un type d’assurance emprunteur proposé par les banques. Il permet de mutualiser les risques entre les différents emprunteurs, ce qui peut influencer le taux moyen de cette assurance.

En général, le taux d’assurance emprunteur proposé dans un contrat de groupe est moins compétitif que celui proposé par les compagnies d’assurance individuelles. En effet, les contrats de groupe appliquent souvent un taux moyen unique, qui ne prend pas en compte les spécificités de chaque emprunteur. Cependant, il est important de noter que certains contrats de groupe offrent des garanties plus étendues que celles proposées par les assurances individuelles, ce qui peut compenser un éventuel surcoût.

Il est donc recommandé de bien comparer les offres de contrats de groupe et d’assurances individuelles pour déterminer celle qui correspond le mieux à ses besoins et à son profil.

Les garanties offertes et leur influence sur le taux moyen

Les garanties offertes par l’assurance emprunteur sont un élément clé à considérer lors de la souscription d’un prêt immobilier. En effet, ces garanties peuvent influencer le taux moyen de l’assurance emprunteur.

Parmi les garanties couramment proposées, on retrouve la garantie décès, la garantie invalidité, la garantie incapacité de travail et la garantie perte d’emploi. Chacune de ces garanties a un coût qui va impacter le taux moyen de l’assurance emprunteur. Plus les garanties souscrites sont nombreuses et étendues, plus le taux moyen de l’assurance emprunteur sera élevé.

Il est donc important de bien déterminer ses besoins en matière de garanties avant de choisir son assurance emprunteur, afin de trouver le meilleur équilibre entre protection et coût de l’assurance.

L’importance du TAEA dans le calcul du taux moyen

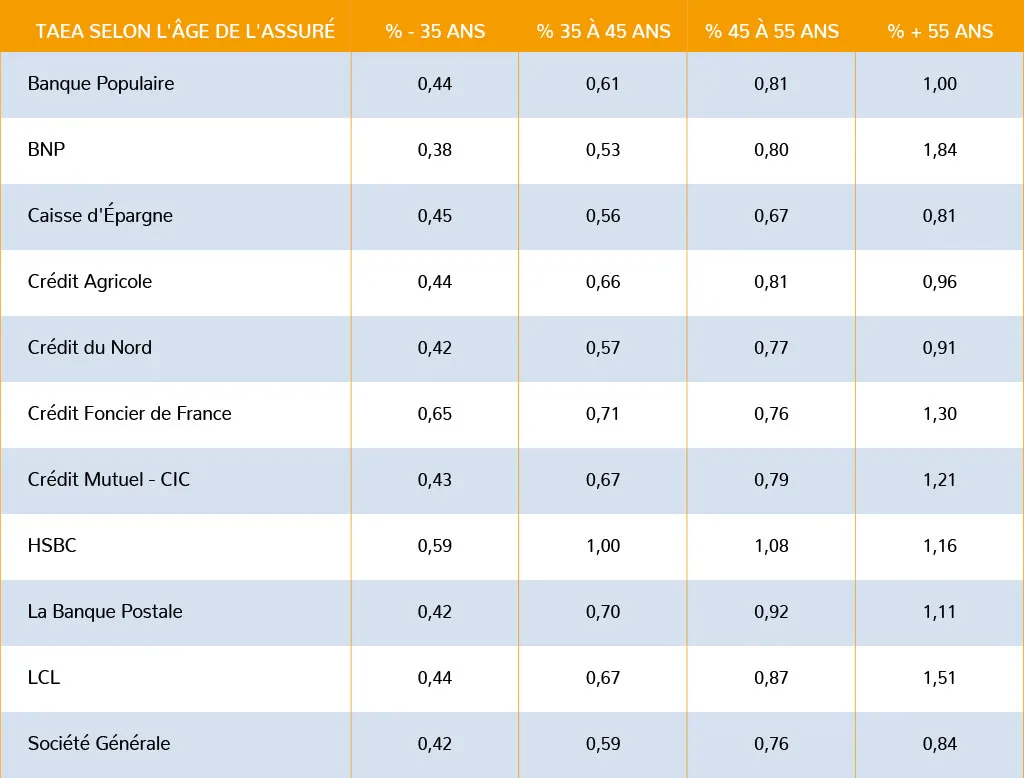

Le TAEA (Taux Annuel Effectif d’Assurance) est un indicateur qui permet de comparer le coût réel des différentes offres d’assurance emprunteur. Il prend en compte l’ensemble des frais liés à l’assurance, y compris les éventuelles majorations pour risque ou les frais de dossier, et permet ainsi d’obtenir une vision plus précise du taux moyen d’une assurance emprunteur.

Le TAEA est un outil essentiel pour les emprunteurs, car il permet de comparer de manière objective les différentes offres d’assurance emprunteur sur le marché. Ainsi, même si deux offres présentent un taux moyen similaire, le TAEA peut révéler des différences importantes en termes de coût total de l’assurance.

Les critères à prendre en compte pour optimiser le taux moyen de son assurance emprunteur

Pour optimiser le taux moyen de son assurance emprunteur, il est important de prendre en compte plusieurs critères lors de la comparaison des offres.

- La qualité des garanties offertes : il est essentiel de vérifier que les garanties proposées correspondent à ses besoins et à son profil.

- Les conditions de souscription : certaines assurances emprunteur peuvent appliquer des exclusions ou des majorations en fonction du profil de l’emprunteur (fumeur, profession à risque, antécédents médicaux, etc.).

- Les modalités de calcul du capital restant dû : certaines assurances emprunteur calculent le capital restant dû sur la base du capital initialement emprunté, tandis que d’autres le calculent sur la base du capital restant à rembourser. Cette différence peut avoir un impact important sur le taux moyen de l’assurance emprunteur.

- La possibilité de renégocier ou de résilier son contrat : la loi Hamon et la loi Bourquin permettent respectivement de résilier ou renégocier son assurance emprunteur dans certaines conditions. Il est donc important de vérifier si l’offre d’assurance emprunteur choisie permet de bénéficier de ces dispositions légales.

En prenant en compte ces éléments, vous pourrez ainsi trouver l’offre d’assurance emprunteur qui vous offrira le meilleur taux moyen, tout en répondant à vos besoins en termes de garanties et de flexibilité.

La délégation d’assurance et son impact sur le taux moyen

La délégation d’assurance est une option qui permet à l’emprunteur de souscrire une assurance emprunteur auprès d’un organisme externe à la banque, plutôt que de souscrire au contrat de groupe proposé par l’établissement prêteur. Cette alternative peut avoir un impact significatif sur le taux moyen de l’assurance emprunteur.

En effet, en optant pour la délégation d’assurance, l’emprunteur a la possibilité de choisir un contrat d’assurance individuelle, adapté à son profil et offrant des garanties spécifiques à ses besoins. De ce fait, il est possible de trouver un taux d’assurance emprunteur plus compétitif que celui proposé par le contrat de groupe de la banque.

Il est donc recommandé de comparer les offres de délégation d’assurance disponibles sur le marché et de les confronter au contrat de groupe proposé par la banque, afin de déterminer celle qui offre le meilleur taux moyen d’assurance emprunteur.

Les taux d’intérêt et leur impact sur le coût total de l’assurance emprunteur

Les taux d’intérêt sont un élément essentiel à considérer lors de la souscription d’un prêt immobilier, car ils ont un impact direct sur le coût total de l’assurance emprunteur. En effet, plus le taux d’intérêt est élevé, plus le coût de l’assurance emprunteur sera important.

Ainsi, lors de la comparaison des offres d’assurance emprunteur, il est important de prendre en compte les taux d’intérêt pratiqués par les différents établissements. En effet, une offre d’assurance emprunteur avec un taux moyen plus faible peut être moins intéressante si elle est associée à un taux d’intérêt supérieur.

Il est donc essentiel de bien analyser l’ensemble des paramètres relatifs au crédit immobilier, notamment les taux d’intérêt et le taux moyen d’assurance emprunteur, afin de déterminer l’offre la plus avantageuse en termes de coût total.

Conclusion

Le taux moyen d’une assurance emprunteur varie en fonction de nombreux facteurs, tels que l’âge de l’emprunteur, la qualité des garanties offertes, le type de contrat (groupe ou délégation d’assurance) et les taux d’intérêt associés au prêt immobilier. Pour obtenir le meilleur taux moyen possible, il est important de comparer les offres d’assurance emprunteur disponibles sur le marché et de prendre en compte l’ensemble de ces paramètres.

N’hésitez pas à solliciter l’aide d’un professionnel ou à utiliser des outils en ligne pour comparer les offres d’assurance emprunteur et déterminer celle qui convient le mieux à vos besoins et à votre situation financière. En prenant le temps de bien étudier les différentes options, vous pourrez ainsi optimiser le coût total de votre prêt immobilier et réaliser des économies importantes sur la durée de remboursement.

FAQ

Quel est le taux moyen d’une assurance emprunteur ?

Le taux moyen d’une assurance emprunteur est compris entre 0,50% et 0,80%. Le taux dépend de votre profil, de votre âge et de votre taux d’endettement.

Quels sont les critères qui influencent le taux ?

Le taux est principalement influencé par votre profil (âge, sexe, situation professionnelle), la durée du prêt et le montant emprunté. Les personnes ayant un faible taux d’endettement ou un bon dossier peuvent bénéficier de taux plus bas.

Quelles sont les différentes catégories d’assurance emprunteur ?

Les assurances emprunteurs se divisent en 3 catégories : l’assurance décès, l’assurance invalidité-PTIA (Perte Totale et Irréversible d’Autonomie) et l’assurance chômage. Ces catégories peuvent être souscrites en option ou en forfait.

Comment obtenir le meilleur taux pour mon assurance emprunteur ?

Vous pouvez comparer les différentes offres des assureurs afin de trouver celle qui convient le mieux à votre situation et à vos besoins. Vous pouvez également négocier le prix pour obtenir un meilleur taux.

Y a-t-il des frais supplémentaires liés à l’assurance emprunteur ?

Oui, il peut y avoir des frais supplémentaires liés à l’assurance emprunteur. Les frais varient selon l’assureur et selon la nature des garanties choisies. Il est donc important de vérifier attentivement les conditions avant de prendre une assurance.