Les accidents domestiques sont fréquents et peuvent avoir des conséquences graves sur la santé et le bien-être de la famille. Pour faire face à ces situations, il est essentiel de prévoir une protection adaptée. Dans cet article, nous vous présentons les raisons pour lesquelles souscrire une assurance pour accidents domestiques est crucial pour vous et vos proches.

Contents

- 1 Les accidents domestiques, un risque majeur pour la famille

- 2 L’assurance accidents de la vie (GAV), une protection complète et adaptée

- 3 Les avantages de la GAV par rapport à d’autres assurances

- 4 Comment choisir son contrat d’assurance accidents domestiques ?

- 5 La prévention, un élément essentiel pour limiter les accidents domestiques

- 6 La prise en charge des accidents de la vie courante par la Sécurité sociale et les mutuelles

- 7 L’accompagnement et l’assistance en cas d’accident domestique

- 8 Conclusion : l’importance de la prévention et de la protection face aux accidents domestiques

- 9 FAQ

- 9.1 Qu’est ce qu’une assurance pour accidents domestique ?

- 9.2 Quels sont les avantages de souscrire une assurance pour accidents domestiques ?

- 9.3 Quels types d’accidents domestiques sont couverts par cette assurance ?

- 9.4 Existe-t-il des exclusions à l’assurance pour accidents domestiques ?

- 9.5 Pourquoi devrais-je souscrire une assurance pour accidents domestiques ?

Les accidents domestiques, un risque majeur pour la famille

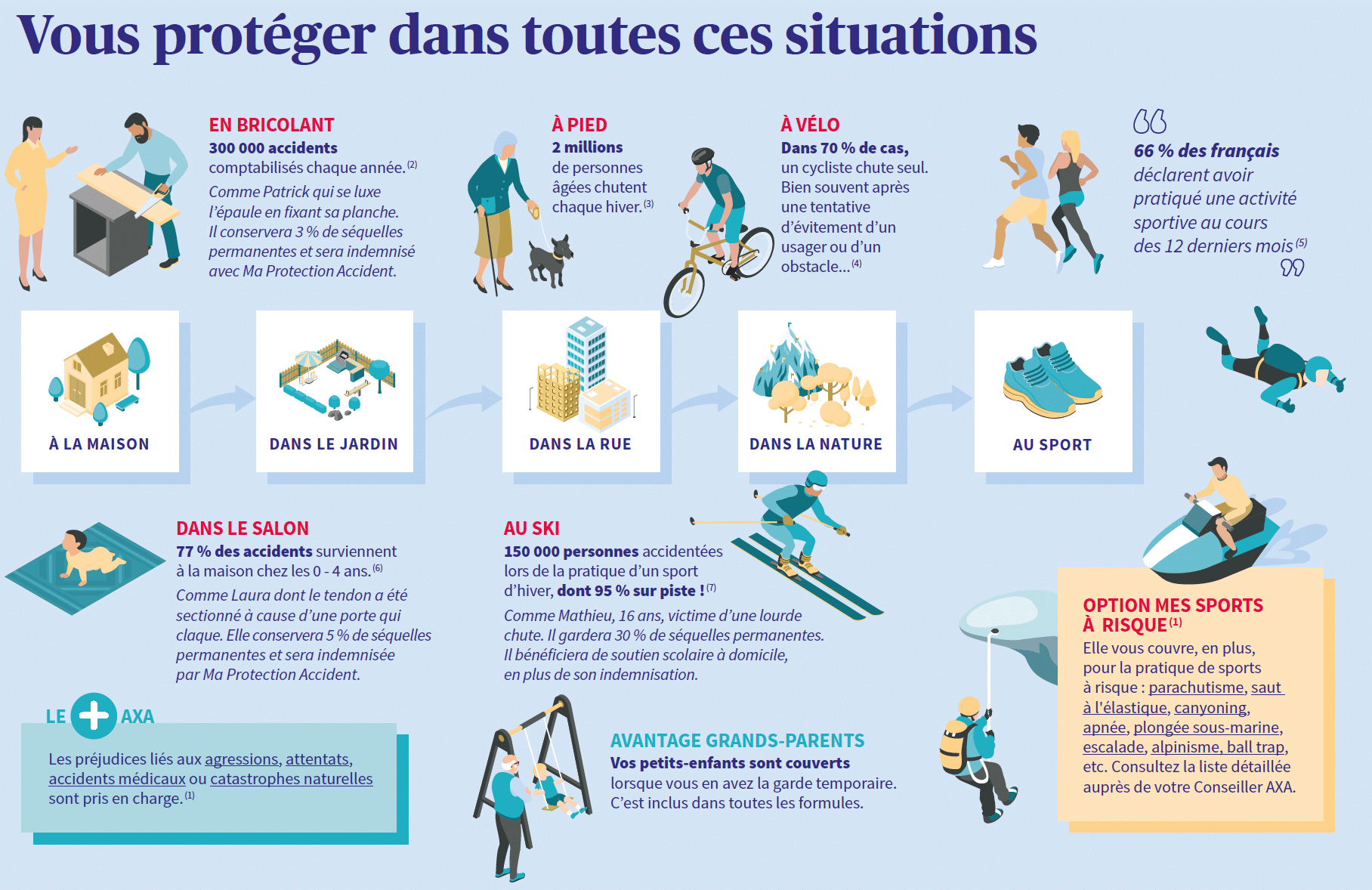

Les accidents domestiques surviennent dans le cadre de la vie quotidienne, à l’intérieur comme à l’extérieur du domicile. Ils peuvent toucher tout le monde, des enfants aux personnes âgées, et peuvent entraîner des dommages corporels, matériels ou encore psychologiques. Parmi les accidents les plus courants, on peut citer les chutes, les brûlures, les intoxications, les noyades ou encore les accidents de bricolage.

En France, selon les statistiques de l’Institut national de la prévention et de l’éducation pour la santé (INPES), environ 11 millions d’accidents de la vie courante se produisent chaque année, dont 5 millions nécessitent des soins médicaux. Ces accidents sont responsables de près de 20 000 décès et de nombreuses séquelles et handicaps. Face à ce constat, il est essentiel de se prémunir contre les conséquences financières et matérielles de ces accidents en souscrivant une assurance adaptée.

L’assurance accidents de la vie (GAV), une protection complète et adaptée

L’assurance accidents de la vie (GAV) est une garantie destinée à couvrir les conséquences des accidents domestiques. Elle prend en charge l’indemnisation des victimes en cas de dommages corporels résultant d’un accident survenu dans le cadre de la vie privée, à condition que le taux d’incapacité permanente soit supérieur à un certain seuil, généralement fixé à 5 ou 10 %.

La GAV peut également couvrir les accidents survenus lors d’activités sportives, culturelles ou associatives, ainsi que les accidents médicaux, les catastrophes naturelles et les attentats. Cette assurance est donc une protection complète pour vous et votre famille, qui vous permet de faire face aux conséquences des accidents du quotidien.

Les garanties proposées par les assureurs varient en fonction des contrats, mais elles incluent généralement des indemnités en cas de décès, d’incapacité permanente ou temporaire, d’invalidité, de frais médicaux, de pertes de revenus, de préjudice esthétique ou encore de préjudice d’agrément.

Les avantages de la GAV par rapport à d’autres assurances

La GAV présente plusieurs avantages par rapport à d’autres assurances, telles que l’assurance habitation ou l’assurance vie. Tout d’abord, la GAV offre une couverture spécifique pour les accidents de la vie privée, alors que l’assurance habitation ne couvre généralement que les dommages matériels et la responsabilité civile de l’assuré. Quant à l’assurance vie, elle ne couvre pas les conséquences des accidents, sauf dans le cadre de garanties complémentaires, souvent limitées.

Par ailleurs, la GAV est accessible à tous, quelle que soit la situation de l’assuré. Elle n’est pas soumise à des conditions d’âge, de santé ou de profession, et elle ne nécessite pas de questionnaire médical. Enfin, les indemnités versées par la GAV sont généralement plus élevées que celles prévues par les autres assurances en cas d’accidents.

Comment choisir son contrat d’assurance accidents domestiques ?

Pour choisir le contrat d’assurance accidents domestiques qui convient le mieux à vos besoins et à votre situation, il est important de comparer les offres des différents assureurs. Plusieurs critères sont à prendre en compte, tels que les garanties proposées, les seuils d’indemnisation, les conditions de souscription et, bien entendu, le coût de la cotisation annuelle.

Il est également crucial de vérifier les exclusions de garantie, qui peuvent varier d’un contrat à l’autre. Certaines assurances peuvent, par exemple, exclure les accidents résultant de la pratique de sports extrêmes, des voyages à l’étranger ou encore des activités professionnelles.

N’hésitez pas à demander des devis à plusieurs assureurs pour trouver la meilleure offre et à consulter les avis des clients pour évaluer la qualité du service et la réactivité de l’assureur en cas de sinistre.

La prévention, un élément essentiel pour limiter les accidents domestiques

Bien que l’assurance accidents domestiques soit un moyen efficace de se protéger contre les conséquences financières des accidents de la vie courante, il est également important de mettre en place des mesures de prévention pour réduire les risques. Voici quelques conseils pour éviter les accidents domestiques et préserver la sécurité de votre famille :

- Installez des détecteurs de fumée et de monoxyde de carbone dans votre habitation

- Equipez votre domicile de dispositifs de sécurité pour les enfants, tels que des bloque-portes, des bloque-tiroirs et des barrières de sécurité pour les escaliers

- Rangez les produits ménagers, les médicaments et les objets dangereux hors de la portée des enfants

- Veillez à la sécurité de vos installations électriques et de gaz, en vérifiant régulièrement leur bon fonctionnement

- Prévoyez des équipements de protection pour les activités de bricolage et de jardinage, tels que des gants, des lunettes de protection et des chaussures adaptées.

En résumé, souscrire une assurance pour accidents domestiques est crucial pour vous protéger, vous et votre famille, des conséquences financières et matérielles des accidents de la vie courante. La GAV offre une couverture spécifique et adaptée, avec des garanties étendues et des indemnités élevées. N’oubliez pas de comparer les offres des différents assureurs pour trouver le contrat qui vous convient le mieux, et de mettre en place des mesures de prévention pour éviter les accidents et garantir la sécurité de votre foyer.

La Sécurité sociale et les mutuelles santé peuvent également intervenir en cas d’accidents domestiques, mais leur prise en charge est souvent limitée par rapport à celle d’une assurance spécifique telle que la GAV. En effet, la Sécurité sociale ne couvre que les soins médicaux et les indemnités journalières en cas d’arrêt de travail, mais elle ne prend pas en charge les dommages corporels ou les préjudices esthétiques, par exemple.

Les mutuelles santé, quant à elles, peuvent compléter la prise en charge de la Sécurité sociale, en remboursant tout ou partie des frais médicaux non couverts. Cependant, elles ne proposent généralement pas d’indemnisation en cas d’incapacité permanente ou de préjudice d’agrément. De plus, leur couverture est souvent conditionnée à la souscription d’options spécifiques, qui peuvent engendrer un coût supplémentaire.

Ainsi, la souscription d’une assurance accidents de la vie (GAV) apparaît comme une solution complémentaire intéressante pour garantir une protection optimale en cas d’accidents domestiques, en couvrant les dommages corporels, les pertes de revenus, les préjudices esthétiques et d’agrément, ainsi que les frais de santé non pris en charge par la Sécurité sociale et les mutuelles.

L’accompagnement et l’assistance en cas d’accident domestique

Au-delà de l’indemnisation financière, les contrats d’assurance accidents domestiques peuvent également proposer des services d’accompagnement et d’assistance pour aider les victimes et leur famille à faire face aux conséquences de l’accident. Ces services, généralement inclus dans la garantie de base ou proposés en option, peuvent prendre différentes formes, telles que :

- Le soutien psychologique, pour aider les victimes et leur entourage à surmonter le traumatisme de l’accident

- L’aide à domicile, pour assister les victimes dans les tâches quotidiennes (ménage, courses, préparation des repas, etc.) ou pour prendre en charge les enfants en cas d’incapacité du parent

- La mise en place d’aménagements spécifiques au domicile, pour faciliter la vie quotidienne des personnes en situation d’incapacité permanente

- L’accompagnement dans les démarches administratives, pour faciliter la gestion du sinistre et l’accès aux droits et aux prestations

- Le soutien dans la recherche d’une nouvelle activité professionnelle ou la reconversion, en cas d’impossibilité de reprendre le travail précédent.

Conclusion : l’importance de la prévention et de la protection face aux accidents domestiques

Les accidents domestiques représentent un risque majeur pour la santé et la sécurité des personnes, avec des conséquences potentiellement graves et durables. Face à ce constat, il est essentiel de mettre en place des mesures de prévention pour limiter les risques, mais également de souscrire une assurance accidents domestiques adaptée pour se prémunir contre les conséquences financières et matérielles de ces accidents.

La GAV apparaît comme une solution complète et adaptée pour couvrir les accidents de la vie courante, en complément de la prise en charge de la Sécurité sociale et des mutuelles santé. Elle offre une couverture spécifique, des garanties étendues et des indemnités élevées, ainsi que des services d’accompagnement et d’assistance pour aider les victimes et leur famille à surmonter cette épreuve.

N’hésitez pas à comparer les offres des différents assureurs pour trouver le contrat d’assurance accidents domestiques qui convient le mieux à vos besoins et à votre situation, et à mettre en place des mesures de prévention pour garantir la sécurité de votre foyer.

FAQ

Qu’est ce qu’une assurance pour accidents domestique ?

Une assurance accidents domestiques est une assurance qui offre une protection contre les dommages et les blessures subis par un membre de votre foyer à la maison, sur votre lieu de travail ou à l’extérieur. Elle couvre également les frais médicaux et hospitaliers associés à ces blessures.

Quels sont les avantages de souscrire une assurance pour accidents domestiques ?

Souscrire une assurance pour accidents domestiques offre un certain nombre d’avantages, notamment : des indemnités en cas de perte ou de dommage matériel; des indemnités en cas de décès ou d’invalidité; des réductions d’impôts; et des primes annuelles généralement abordables.

Quels types d’accidents domestiques sont couverts par cette assurance ?

La plupart des assurances pour accidents domestiques couvrent la plupart des types d’accidents domestiques courants, tels que les chutes et les brûlures. Les autres types de blessures et de dommages peuvent également être couverts, selon le type de police que vous avez souscrit.

Existe-t-il des exclusions à l’assurance pour accidents domestiques ?

Oui. Certaines polices peuvent exclure certaines blessures ou certaines circonstances. Par exemple, certains contrats peuvent exclure les blessures causées par des sports extrêmes ou par l’utilisation abusive de produits chimiques. Vérifiez toujours la police attentivement avant de la souscrire.

Pourquoi devrais-je souscrire une assurance pour accidents domestiques ?

Une assurance pour accidents domestiques peut vous aider à protéger votre famille contre les risques financiers liés aux conséquences potentielles des accidents qui surviennent à la maison. Il peut également vous fournir une sécurité financière supplémentaire si vous êtes confronté à un long terme incapacité temporaire ou permanente.