La Garantie des Accidents de la Vie (GAV) est une assurance qui couvre les conséquences des accidents de la vie quotidienne. Elle est destinée à protéger les individus et leurs familles contre les préjudices subis lors d’événements imprévus. Dans cet article, nous allons détailler les différents types d’accidents pris en charge par la GAV, les garanties offertes et les conditions spécifiques à chaque contrat.

Contents

- 1 Les accidents domestiques couverts par la GAV

- 2 Les accidents médicaux pris en charge par la garantie des accidents de la vie

- 3 Les accidents de sport et de loisirs inclus dans la GAV

- 4 Les accidents de la circulation garantis par la GAV

- 5 Les catastrophes naturelles et technologiques couvertes par la garantie des accidents de la vie

- 6 Les exclusions et limites de la garantie des accidents de la vie

- 7 Les garanties complémentaires et options disponibles

- 8 Démarches et indemnisation en cas d’accident de la vie

- 9 Conclusion

- 10 FAQ

Les accidents domestiques couverts par la GAV

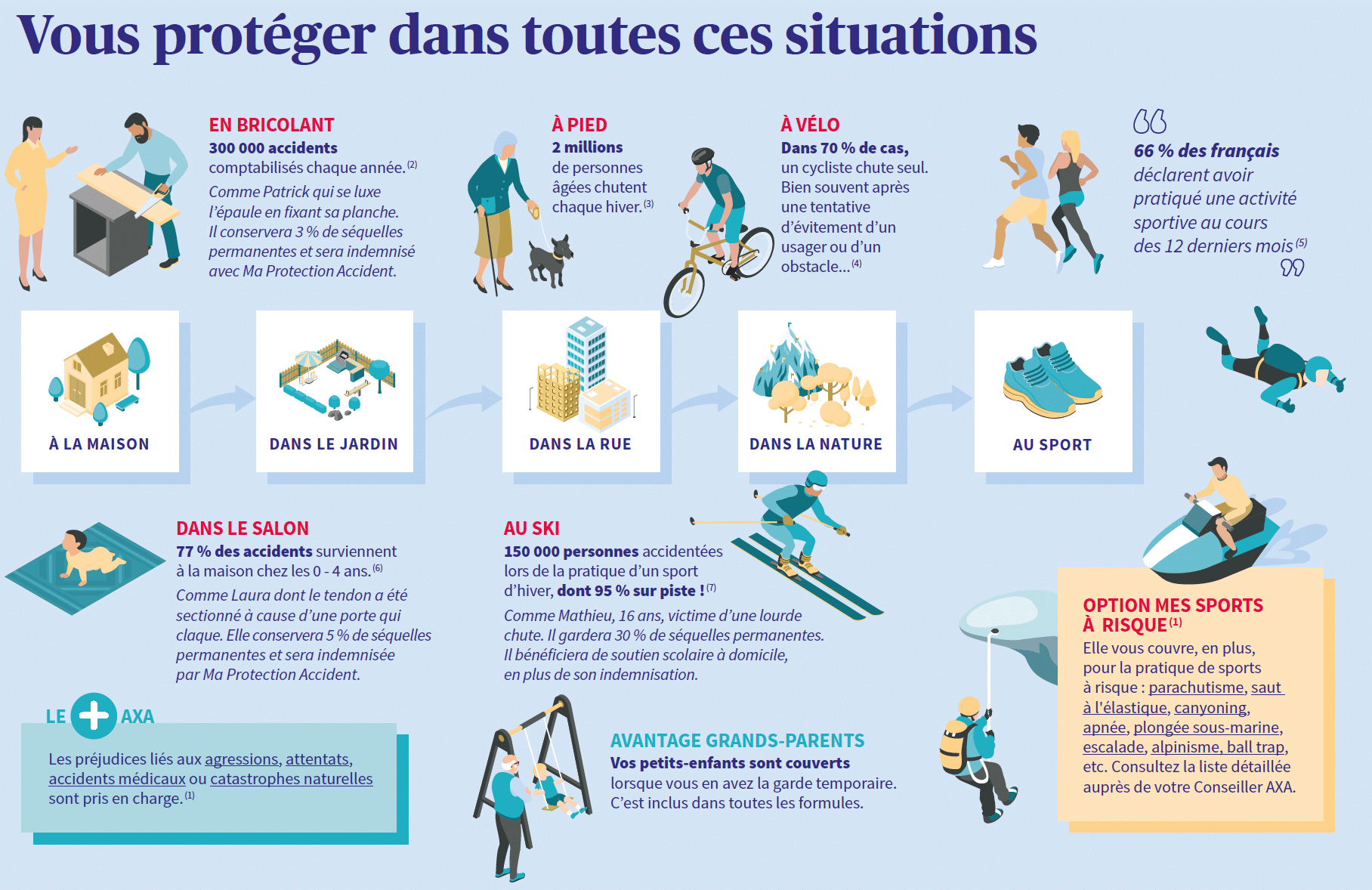

Les accidents domestiques sont des événements imprévus qui surviennent dans le cadre de la vie privée, à l’intérieur ou à proximité immédiate de votre domicile. Ces accidents sont souvent responsables de blessures, d’incapacités temporaires ou permanentes, voire de décès. La GAV prend en charge les conséquences de ces accidents, qu’ils soient causés par une chute, un brûlage, une intoxication, une noyade ou encore une électrocution.

Lorsque vous souscrivez à une GAV, vous bénéficiez d’une indemnisation en cas de préjudices corporels subis lors d’un accident domestique. Cette indemnisation peut prendre en charge les frais médicaux, les dépenses liées à l’aménagement de votre domicile, la perte de revenus en cas d’incapacité de travail et les préjudices moraux.

Les accidents médicaux pris en charge par la garantie des accidents de la vie

Les accidents médicaux sont des événements rares mais graves qui peuvent survenir lors de la réalisation d’un acte médical, que ce soit une consultation, une hospitalisation, une intervention chirurgicale ou un traitement médicamenteux. Les conséquences de ces accidents peuvent être lourdes pour les patients et leurs familles, entraînant parfois des séquelles irréversibles ou un décès.

La GAV prend en charge les conséquences des accidents médicaux, en indemnisant les victimes et leurs proches en cas de préjudices subis. Cette indemnisation peut couvrir les frais de santé, les pertes de revenus, les dépenses liées à l’assistance d’une tierce personne et les préjudices moraux.

Les accidents de sport et de loisirs inclus dans la GAV

Les accidents de sport et de loisirs sont des événements imprévus qui surviennent lors de la pratique d’une activité sportive ou de loisirs, qu’il s’agisse d’un sport à risques, d’une randonnée, d’une baignade ou d’une sortie en famille. Ces accidents peuvent causer des blessures temporaires ou permanentes, voire un décès, et avoir des conséquences graves sur le quotidien des victimes et de leurs proches.

La GAV prend en charge les conséquences des accidents de sport et de loisirs, en indemnisant les victimes et leurs familles en cas de préjudices subis. Cette indemnisation peut couvrir les frais de santé, les pertes de revenus, les dépenses liées à l’assistance d’une tierce personne et les préjudices moraux.

Les accidents de la circulation garantis par la GAV

Les accidents de la circulation sont des événements imprévus qui surviennent lors de l’utilisation d’un moyen de transport, qu’il s’agisse d’un véhicule motorisé, d’un vélo ou d’un piéton. Ces accidents sont souvent à l’origine de blessures graves, d’incapacités permanentes ou temporaires, voire de décès.

La GAV couvre également les conséquences des accidents de la circulation, en indemnisant les victimes et leurs proches en cas de préjudices subis. Cette indemnisation peut prendre en charge les frais de santé, les pertes de revenus, les dépenses liées à l’assistance d’une tierce personne et les préjudices moraux.

Les catastrophes naturelles et technologiques couvertes par la garantie des accidents de la vie

Les catastrophes naturelles (inondations, tremblements de terre, tempêtes, etc.) et technologiques (explosions, incendies, pollutions, etc.) peuvent également être à l’origine d’accidents et de préjudices graves pour les individus et leurs familles.

La GAV offre une indemnisation en cas de préjudices subis lors de ces catastrophes, qu’ils soient corporels, matériels ou moraux. Cette indemnisation peut couvrir les frais de santé, les pertes de revenus, les dépenses liées à l’assistance d’une tierce personne et les préjudices moraux.

Les exclusions et limites de la garantie des accidents de la vie

Il est important de noter que la GAV ne couvre pas tous les accidents et préjudices possibles. Certains événements sont exclus de la garantie, tels que les accidents du travail, les accidents causés par la guerre, les actes de terrorisme, les émeutes ou les catastrophes nucléaires. De plus, certaines garanties peuvent être limitées en fonction de l’âge de l’assuré, du montant de l’indemnisation ou de la nature des préjudices.

Il est donc essentiel de bien lire et comprendre les conditions générales de votre contrat de GAV avant de le souscrire, afin de s’assurer qu’il répond à vos besoins et à ceux de votre famille. N’hésitez pas à demander conseil à un professionnel pour vous aider à choisir la formule la plus adaptée à votre situation.

Les garanties complémentaires et options disponibles

Outre les accidents de la vie courante, certaines compagnies d’assurance proposent des garanties complémentaires et des options pour étendre la couverture de la GAV. Ces garanties et options peuvent être souscrites séparément ou en complément de votre contrat de base, afin de répondre plus précisément à vos besoins et à ceux de votre famille.

Parmi les garanties complémentaires, on peut citer :

- La responsabilité civile vie privée : cette garantie couvre les dommages que vous pourriez causer à autrui lors de vos activités quotidiennes, comme par exemple lors de la pratique d’un sport ou d’une activité de loisirs.

- La garantie assistance : cette garantie permet de bénéficier d’une aide en cas d’accident, notamment pour organiser et prendre en charge le rapatriement, l’assistance médicale ou encore la prise en charge des enfants.

- La garantie indemnités journalières : cette garantie permet de percevoir un revenu de remplacement en cas d’incapacité temporaire de travail due à un accident de la vie.

Certaines options peuvent également être ajoutées à votre contrat GAV, comme par exemple :

- La prise en charge des frais de cure thermale : cette option couvre les frais liés à une cure thermale prescrite à la suite d’un accident de la vie.

- La couverture des accidents du travail : cette option permet d’étendre la garantie accident de la vie aux accidents survenus dans le cadre professionnel.

Il est important de bien étudier les garanties complémentaires et options proposées par votre assureur, afin de choisir celles qui correspondent le mieux à vos besoins et à votre situation.

Démarches et indemnisation en cas d’accident de la vie

En cas d’accident de la vie couvert par la GAV, il est essentiel de respecter certaines démarches pour bénéficier de l’indemnisation prévue par votre contrat. Tout d’abord, il convient de déclarer l’accident à votre assureur dans les délais prévus au contrat, généralement sous 5 jours ouvrés. Cette déclaration doit être accompagnée de tous les justificatifs nécessaires (certificats médicaux, factures, etc.).

L’indemnisation en cas d’accident de la vie dépend généralement du taux d’AIPP (Atteinte à l’Intégrité Physique et Psychique), qui est déterminé par un médecin expert mandaté par l’assureur. Plus le taux d’AIPP est élevé, plus l’indemnisation sera importante.

Les indemnités versées en cas d’accident de la vie peuvent couvrir plusieurs types de préjudices, tels que les frais médicaux, les pertes de revenus, les dépenses liées à l’assistance d’une tierce personne, les préjudices esthétiques, les préjudices d’agrément et les préjudices moraux.

Il est à noter que l’indemnisation en cas d’accident de la vie vient en complément des prestations versées par la Sécurité sociale et les autres organismes sociaux.

Conclusion

La Garantie des Accidents de la Vie (GAV) est une assurance essentielle pour protéger les individus et leurs familles contre les conséquences des accidents de la vie quotidienne. En couvrant un large éventail d’accidents et en proposant des garanties complémentaires et des options personnalisables, la GAV permet de répondre aux besoins spécifiques de chaque assuré.

Il est important de bien étudier les conditions générales de votre contrat d’assurance et de consulter un professionnel pour vous aider à choisir la formule la plus adaptée à votre situation. En cas d’accident de la vie, n’oubliez pas de déclarer l’événement à votre assureur et de fournir tous les justificatifs nécessaires pour bénéficier de l’indemnisation prévue.

FAQ

Quelle est la GAV Garantie des Accidents de la Vie ?

La GAV Garantie des Accidents de la Vie est une assurance qui couvre les frais médicaux et les dépenses liées aux accidents et à l’invalidité. Elle est conçue pour offrir une protection supplémentaire en cas d’accident.

Quels sont les risques couverts par la GAV ?

La GAV couvre les frais médicaux, les frais funéraires et le remboursement des frais liés à un invalidité permanente ou temporaire résultant d’un accident. Elle peut également couvrir les dépenses liées à des blessures telles que les brûlures, les fractures et les contusions.

Quelles sont les exclusions de la GAV ?

Les exclusions de la GAV peuvent varier en fonction de l’assureur, mais comprennent généralement des blessures volontaires, des blessures liées à l’alcool ou aux drogues, ainsi que des blessures dues à une activité illégale.

Comment souscrire une GAV ?

Vous pouvez souscrire une GAV auprès d’une compagnie d’assurance. Vous devrez fournir des informations sur votre âge et votre état de santé avant de pouvoir vous engager. Il est important de faire attention aux conditions générales afin de comprendre précisément ce qui est couvert et ce qui n’est pas couvert par votre assurance.

Combien coûte une GAV ?

Le coût d’une assurance GAV varie selon l’âge, le montant et le type de couverture choisi. La plupart des assureurs proposent des tarifs préférentiels pour les familles et pour ceux qui ont plusieurs polices avec eux. Les tarifs peuvent également être réduits si vous optez pour un mode de paiement annuel plutôt qu’un mode de paiement mensuel.